«Встречаются бывшие одноклассники, один был в школе отличником, другой – двоечником.

Отличник – худой, оборванный. Двоечник — в костюме от Версаче, на 600-м Мерсе.

Отличник:

— Слушай, Вася, говорят, ты бизнесменом стал? Но как ты деньги-то считаешь, у тебя же в школе по математике одни двойки были!

— Да все просто: покупаю за 2 доллара, продаю по 4; вот на эти 2 процента и живу».

Анекдот из далеких девяностых демонстрирует, какими разными могут быть представления о рентабельности. Как, собственно, и много разных показателей измеряют эту доходность.

Один из них — коэффициент рентабельности собственного капитала ROE. Формула расчета этого финансового показателя, его применение и экономический смысл – в статье ниже.

Виды рентабельности

Цель каждого инвестора – вложить деньги максимально эффективно, то есть получить на минимум инвестиций максимум доходности. Рентабельность предприятия можно сравнить с его экономической эффективностью, так как она показывает, какое количество добавочной стоимости компания способна генерировать за период времени (как правило, за год), что, в свою очередь, отражает общую рациональность использования предприятием своих ресурсов для получения прибыли.

В экономике существуют абсолютные показатели (выручка, чистая прибыль и так далее – их можно найти в отчетности компаний) и относительные показатели, которые вычисляются сравнением абсолютных. Рентабельность является как раз относительным показателем.

Рентабельность сравнивает в общем виде различные абсолютные показатели с чистой прибылью компании в процентной форме, как бы показывая, какой долей от абсолютного показателя является чистая прибыль, тем самым характеризуя в том числе его окупаемость.

Наиболее часто выделяют следующие виды рентабельности:

- Рентабельность активов – характеризует, насколько эффективно активы компании способны генерировать прибыль, показывает долю чистой прибыли в активах компании.

- Рентабельность собственного капитала – характеризует, насколько эффективно собственный капитал (не обремененный обязательствами) способен генерировать чистую прибыль, показывает долю чистой прибыли в собственном капитале.

- Рентабельность продаж – характеризует эффективность продаж, показывает долю чистой прибыли в выручке компании.

Мультипликаторы рентабельности

Для сравнения одних компаний с другими и вычисления значений различных видов рентабельности существует группа специальных мультипликаторов. Основные их них:

- ROA (Return On Assets – рентабельность активов);

- ROE (Return On Equity – рентабельность собственного капитала);

- ROS (Return On Sales – рентабельность продаж).

В качестве примера расчета рентабельности вычислим указанные мультипликаторы для компании «Роснефть». Для выполнения задачи возьмем отчетность компании по МСФО за 2016 г. (для расчетов мультипликаторов, как правило, берется годовая отчетность). Из данной отчетности для получения исходных данных нам понадобятся балансовый отчет и отчет о прибылях/убытках.

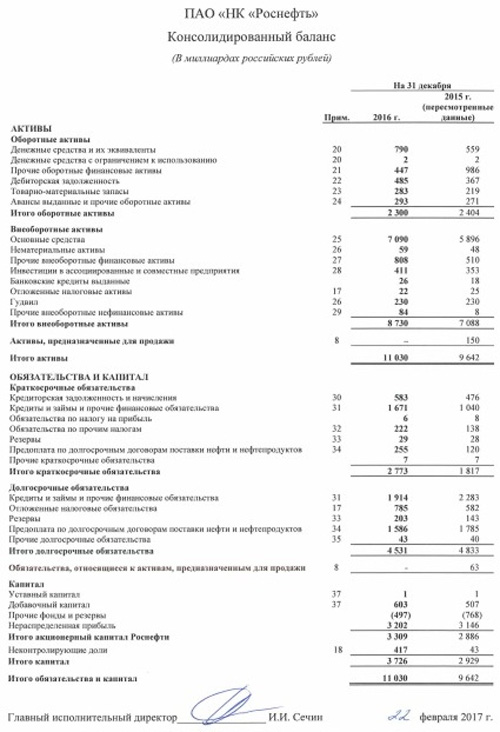

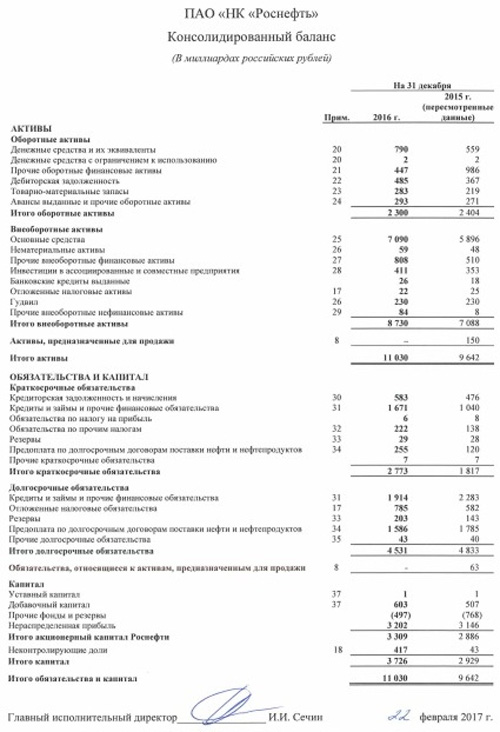

Рис 1. Балансовый отчет компании «Роснефть»

Для расчета ROA нам потребуется общая стоимость активов, которую мы можем взять из балансового отчета, строки «Итого активы» – 11 030 млрд руб. Из отчета о прибылях и убытках следует взять значение чистой прибыли в соответствующей строке – 201 млрд руб.

Формула расчета рентабельности активов – это отношение чистой прибыли 201 млрд рублей к активам компании 11 030 млрд руб, умноженное на 100, то есть равное 1,8%. Традиционно ROA является наименьшим значением из описываемых мультипликаторов.

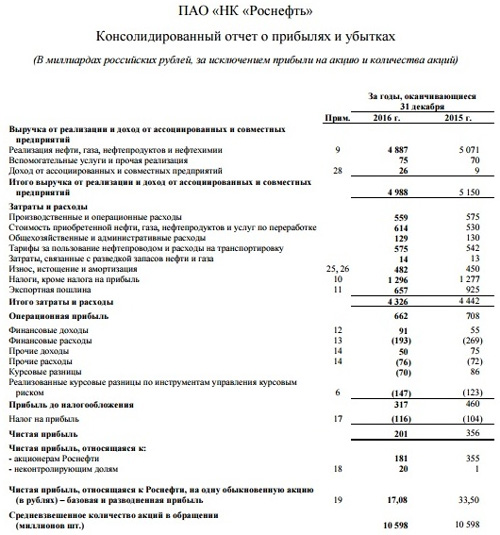

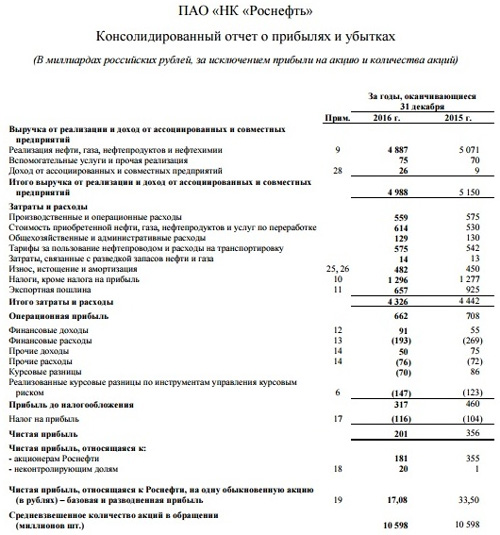

Рис. 2. Отчет о прибылях и убытках компании «Роснефть»

Для расчета ROE нам потребуется собственный капитал компании, который обозначен в строке баланса – 3 726 млрд руб. Но его также можно вычислить как разность активов 11 030 млрд руб. и суммы краткосрочных обязательств (которые должны быть выплачены в ближайшие 12 месяцев) 2 773 млрд руб. и долгосрочных обязательств (которые должны быть выплачены в срок свыше 12 месяцев) 4 531 млрд руб., то есть суммарно 7 304 млрд руб.

Получается, что значение собственного капитала равно 3 726 млрд руб. Следующий шаг – разделить чистую прибыль 201 млрд руб. на собственный капитал 3726 млрд руб. и умножить на 100, то есть получить ROE, равное 5,39%. Это несколько больше, чем ROA, поскольку, как правило, компания помимо собственного капитала привлекает еще и заемный.

Для расчета рентабельности продаж следует взять значение чистой прибыли из отчета о прибылях и убытках 201 млрд руб. и значение выручки из аналогичного отчета 4 887 млрд руб. Далее следует разделить значение чистой прибыли 201 млрд руб. на значение выручки 4 887 млрд руб. и умножить на 100 для приведения к процентной форме. Получается, что ROS равно 4,11%.

Вывод

В связи с волатильностью чистой выручки расчет рентабельности бизнеса целесообразно производить за несколько периодов, при этом сравнивая ее с аналогичными показателями других компаний отрасли. Рентабельность показывает общую целесообразность вложений для инвесторов – если она ниже доходности безрисковых инструментов, то инвесторы могут предпочесть их.

Рентабельность не отражает рыночную стоимость акций. Если компания показывает хорошую рентабельность, зачастую ее акции сильно переоценены рынком. Поэтому покупать бумаги таких компаний лучше на коррекциях. А показания мультипликаторов рентабельности сравнивать с данными доходных мультипликаторов – P/E, P/B, P/S.

Источник: "opentrainer.ru"

Доходность собственного капитала

При анализе финансовой отчетности для оценки доходности и прибыльности предприятия используется коэффициент рентабельности собственного капитала.

Определение: Коэффициент рентабельности собственного капитала рассчитывается как отношение чистой прибыли к среднегодовой сумме собственного капитала.Обозначение в формулах (акроним): ROE

Синонимы: стоимость (цена) акционерного капитала, доходность собственного капитала, Return on Equity, Return on shareholders’ equity

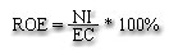

Формула расчета показателя рентабельность собственного капитала:

где ROE — рентабельность собственного капитала (Return on Equity), %

NI — чистая прибыль (Net Income), руб

EC — собственный капитал (Equity Capital), руб

Назначение. Коэффициент рентабельность капитала характеризует эффективность использования капитала и показывает, сколько предприятие имеет чистой прибыли с рубля авансированного в капитал.

Примечание. При анализе желательно иметь в виду, что чистая прибыль отражает результаты деятельности и сложившийся уровень цен на товары и услуги в основном за истекший период.

Собственный капитал складывается в течение ряда лет. Он выражен в учетной оценке, которая может сильно отличаться от текущей рыночной стоимости компании.

Для более подробного анализа можно использовать методику 4-х факторного анализа доходности собственного капитала.

Чистая прибыль входит в состав валовой (балансовой) прибыли, и проведя 3-х факторный анализ валовой прибыли, можно судить об изменениях самой чистой прибыли.

Пример. Определите соотношение доходности собственного капитала предприятия по сравнению со среднеотраслевым показателем.

Чистая прибыль предприятия составила 211,4 млн. рублей.

Объем авансированного капитала 1709 млн. рублей.

Среднеотраслевое значение коэффициента рентабельность собственного капитала — 24,12%.

Рассчитаем значение коэффициента рентабельность собственного капитала для предприятия:

ROEпр = 211,4 / 1709 = 0,1237 или 12,37%.

Определим соотношение доходности капитала:

ROEпр / ROEсро = 12,37 / 24,12 = 0,5184 или 51,84%.

Доходность собственного капитала предприятия составляет 51,84% от среднеотраслевого значения коэффициента.

Источник: "investment-analysis.ru"

Определяем рентабельность собственного капитала

Рентабельность собственного капитала - важный показатель финансового анализа. Рентабельность собственного капитала, как и другие показатели рентабельности, свидетельствует об эффективности бизнеса. Точнее о том, с какой отдачей работают деньги собственников, вложенные в капитал компании.

Если говорить проще, рентабельность помогает понять, сколько копеек прибыли приносит компании каждый рубль ее собственного капитала. Рентабельность собственного капитала способна дать представление инвестору или своим специалистам, насколько успешно удается компании удерживать доходность капитала на должном уровне и тем самым определить степень привлекательности ее для инвесторов.

В системе показателей имеется схожий показатель - рентабельность активов. Однако в отличие от него, рентабельность собственного капитала позволяет судить именно о работе чистого собственного капитала предприятия. В то время как в рентабельность активов могут вмешиваться и привлеченные средства, потраченные на приобретение имущества.

Как найти коэффициент рентабельности собственного капитала

Рентабельность - это всегда отношение прибыли к тому объекту, отдачу от которого нужно оценить. В данном случае мы рассматриваем собственный капитал. Значит, на него и будем делить прибыль.

В финансовом анализе рентабельность собственного капитала принято обозначать с помощью коэффициента ROE (сокращение от английского return on equity). Используем это обозначение, и тогда формула расчета показателя может выглядеть так:

ROE = Пр / СК × 100,

Пр - чистая прибыль (показатель рентабельности собственного капитала считается только по чистой прибыли).

СК - собственный капитал (СК). Чтобы расчет был более информативным, берется средний показатель СК. Самый простой способ его вычислить - сложить данные на начало и конец периода и разделить результат на 2.

Рентабельность собственного капитала - коэффициент, который носит относительный характер, он выражается, как правило, в процентах.

Факторный анализ рентабельности собственного капитала

Иногда для расчета используют другую формулу - так называемую формулу Дюпона. Она имеет следующий вид:

ROE = (Пр / Выр) × (Выр / Акт) × (Акт / СК),

где: ROE - искомая рентабельность;

Пр - чистая прибыль;

Выр - выручка;

Акт - активы;

СК - собственный капитал.

Рентабельность собственного капитала – формула по балансу

Этот показатель можно найти не только методом вычислений, но из отчетных документов. Так, есть простой ответ на вопрос, как найти собственный капитал по балансу. Для определения рентабельности собственного капитала используются сведения, содержащиеся в строках баланса (форма 1) и в отчете о финансовых результатах (форма 2). Формула по балансу будет выглядеть так:

ROE = строка 2400 формы 2 / строка 1300 формы 1 × 100.

Доходность или рентабельность собственного капитала – нормативное значение

Главным критерием, использующимся в оценке рентабельности собственного капитала, является сравнение этого показателя с рентабельностью вложений в другие направления бизнеса, например, в ценные бумаги других компаний.

Для оценки эффективности инвестиций широко используется нормативное значение ROE. Обычно инвесторы ориентируются на значения от 10 до 12%, которые характерны для бизнеса в развитых странах. Если инфляция в государстве велика, то соответственно растет и рентабельность капитала. Для российской экономики считается нормой 20-процентное значение.

Если показатель уходит в «минус» — это уже тревожный сигнал и стимул для того, чтобы нарастить доходность собственного капитала. Но и значительное превышение над нормативным значением – тоже неблагоприятная ситуация, поскольку возрастают инвестиционные риски.Рентабельность или доходность собственного капитала важна для оценки эффективности работы предприятия. Для нахождения этого показателя используются несколько формул, данные для которых берутся из строк баланса и отчета о финансовых результатах.

Источник: "nalog-nalog.ru"

ROE — формула расчета показателя

Рентабельность собственного капитала (Return on Equity, Return on Shareholders’ Equity, ROE) показывает эффективность использования собственных вложенных средств и рассчитывается в процентном соотношении. Рассчитывается по формуле:

ROE = Net Income / Average Shareholder’s Equity

ROE = Net Income / Average Net Assets

где Net Income — чистая прибыль до выплаты дивидендов по обыкновенным акциям, но после выплаты дивидендов по привилегированным акциям, так как собственный капитал не включает привилегированные акции.

ROE также можно представить в следующем виде:

ROE = ROА * Коэффициент финансового рычага

Из соотношения видно, что правильное использование заемных средств позволяет увеличить доходы акционеров за счёт эффекта финансового рычага. Такой эффект достигается за счет того, что прибыль, получаемая от деятельности компании, значительно выше ставки кредита. По величине финансового рычага можно определить, как используются привлеченные средства – для развития производства либо для латания дыр в бюджете.

Очевидно, что при хорошем управлении компанией значение этого показателя должно быть больше единицы.

С другой стороны, слишком высокое значение финансового рычага тоже плохо, так как оно может быть сопряжено с высоким риском, поскольку указывает на высокую долю заёмных средств в структуре активов. Чем выше эта доля, тем больше вероятность того, что компания вообще останется без чистой прибыли, если вдруг столкнётся с какими-нибудь даже незначительными трудностями.

Особым подходом к расчету показателя является использование формулы Дюпона, которая разбивает ROE на составляющие, позволяющие глубже понять полученный результат:

ROE (формула Дюпона) = (Чистая прибыль / Выручка) * (Выручка / Активы) * (Активы / Собственный капитал)

ROE (формула Дюпона) = Рентабельность по чистой прибыли * Оборачиваемость активов * Финансовый левередж

В российской системе бухгалтерского учета формула коэффициента рентабельности собственного капитала принимает вид:

ROE = Чистая прибыль / Среднегодовая стоимость собственного капитала * 100%

ROE = стр. 2400 / ((стр. 1300 + стр. 1530)на начало периода + (стр. 1300 + стр. 1530)на конец периода)/2 * 100%

ROE = Чистая прибыль * (365/Кол-во дней в периоде) / Среднегодовая стоимость собственного капитала * 100%

По мнению многих экономистов-аналитиков, при расчете коэффициента целесообразно использовать показатель чистой прибыли. Это объясняется тем, что рентабельность собственного капитала характеризует уровень прибыли, которую получают собственники на единицу вложенного капитала.

Показатель характеризует эффективность использования собственных источников финансирования предприятия и показывает, сколько чистой прибыли зарабатывает компания с 1 рубля собственных средств.ROE позволяет определить эффективность использования капитала, инвестированного собственниками, и сравнить этот показатель с возможным получением дохода от вложения этих средств в другие виды деятельности. В мировой практике показатель ROE используется как один из главных индикаторов конкурентоспособности банков.

Источник: "afdanalyse.ru"

Рентабельность собственного капитала

Рентабельность собственного капитала (return on equity, ROE) – показатель чистой прибыли в сравнении с собственным капиталом организации. Это важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капитал.

Расчет (формула)

Рентабельность собственного капитала рассчитывается делением чистой прибыли (обычно, за год) на собственный капитал организации:

Рентабельность собственного капитала = Чистая прибыль / Собственный капитал

Для получения результата в виде процента, указанное отношение часто умножают на 100.

Более точный расчет подразумевает использование средней арифметической величины собственного капитала за тот период, за который берется чистая прибыль (как правило, за год) – к собственному капиталу на начало периода прибавляют собственный капитал на конец периода и делят на 2. Чистая прибыль организации берется по данным «Отчета о прибылях и убытках», собственный капитал – по данным пассива Баланса.

Рентабельность собственного капитала = Чистая прибыль*(365/Кол-во дней в периоде)/((Собственный капитал на начало периода + Собственный капитал на конец периода)/2)

Особым подходом к расчету рентабельности собственного капитала является использование формулы Дюпона.

Формула Дюпона разбивает показатель на три составляющие, или фактора, позволяющие глубже понять полученный результат:

Рентабельность собственного капитала (Формула Дюпона) = (Чистая прибыль / Выручка) * (Выручка / Активы) * (Активы / Собственный капитал) = Рентабельность по чистой прибыли * Оборачиваемость активов * Финансовый левередж.

Нормальное значение

По усредненным статистическим данным рентабельность собственного капитала составляем примерно 10-12% (в США и Великобритании). Для инфляционных экономик, таких как российская, показатель должен быть выше. Главным сравнительным критерием при анализе рентабельности собственного капитала выступает процент альтернативной доходности, которую мог бы получить собственник, вложив свои деньги в другой бизнес.

Источник: "audit-it.ru"

Коэффициент рентабельности собственного капитала ROE

Рентабельность собственного капитала (ROE, return on equty) – финансовый показатель, выражающий прибыль на акционерный капитал. Близок к показателю возврата на инвестиции ROI. Показатель показывает отношение чистой прибыли за период к собственному капиталу предприятия:

ROE = ЧП / СК

где ЧП – чистая прибыль;

СК – собственный капитал.

В чистой прибыли не учитываются дивиденды по обыкновенным акциям, а в собственном капитале не учитываются привилегированные акции.

Преимущества

Коэффициент ROE является одним из важнейших показателей для инвесторов, топ-менеджеров, собственников предприятия, так как показывает эффективность вложенных собственных инвестиций (за исключением заемных средств).

Недостатки

Аналитики ставят под сомнение достоверность показателя ROE, считая что коэффициент рентабельности собственного капитала дает завышенную оценку стоимости компании. Существует 5 факторов, делающих ROE неполностью достоверным:

- Высокая продолжительность проекта – чем длиннее период анализа, тем выше ROE.

- Малая доля совокупных инвестиций по балансу. Чем меньше доля, тем выше ROE.

- Неравномерность амортизации. Чем не-равномернее в отчетном периоде амортизация, тем выше ROE.

- Медленный возврат на инвестиции. Чем медленнее окупается проект, тем выше ROE.

- Темпы роста и темпы инвестирования. Чем моложе компания, чем быстрее рост баланса, тем ниже ROE.

Расчет коэффициента ROE осложнен тем, что если мы анализируем компанию с высокой долей привлеченного капитала в бухгалтерском балансе, то расчет ROE не будет являться транспарентным. При отрицательном показателе стоимости чистых активов, расчет ROE и его последующий анализ неэффективен.

Нормативное значение

Норма ROE для развитых стран составляет 10-12%. Для развивающихся стран с высоким показателем инфляции – в разы больше. В среднем, 20%. Грубо говоря, рентабельность собственного капитала – та ставка, под которую предприятие привлекает инвестиции.

Анализ коэффициента рентабельности собственного капитала по подразделениям компании (по направлениям в бизнесе) может наглядно показать эффективность инвестирования средств в то или иное направление бизнеса, на производство той или иной продукции, услуг. Также для инвестора сравнение ROE по двум компаниям, в которых он имеет интерес, может показать наиболее эффективную с точки зрения отдачи.

При оценке нормативного значения ROE стоит учитывать стоимость замещения. Если на данный момент доступны ценные бумаги с низким показателем риска, приносящие 16% годовых, а основное направление бизнеса дает ROE 9%, то цель по ROE стоит ставить выше, либо пересматривать бизнес в целом.

Источник: "finance-m.info"

Варианты расчета коэффициента ROE

Коэффициент рентабельности собственного капитала (Return On Equity, ROE) — отношение чистой прибыли компании к среднегодовой величине акционерного капитала.

Рентабельность собственного капитала характеризует доходность бизнеса для его владельцев, рассчитанную после вычета процентов по кредиту (т.е. чистая прибыль, в отличие от таких показателей, как ROA или ROIC, не корректируется на сумму процентов по кредиту).

Формула расчета:

Существуют некоторые другие варианты расчета данного коэффициента. В частности, в расчете может использоваться не чистая прибыль, а прибыль до налога. Кроме того, иногда вместо ROE используется показатель рентабельности обыкновенного акционерного капитала (Return On Common Equity, ROCE), в этом случае формула показателя выглядит следующим образом:

Во всех случаях при расчете данного коэффициента предполагается использование данных из годовых отчетов о прибылях и убытках. Если при расчете используется квартальная или другая отчетность, то коэффициент должен быть умножен на число периодов отчетности в году.

Источник: "cfin.ru"

Показатели рентабельности собственного капитала

Рентабельность собственного капитала (англ. ROE, т.е. return on equity,) – это показатель чистой прибыли в сравнении с собственным капиталом организации. Это важнейший финансовый показатель отдачи для любого инвестора, собственника бизнеса, показывающий, насколько эффективно был использован вложенный в дело капитал.

В отличие от схожего показателя «рентабельность активов», данный показатель характеризует эффективность использования не всего капитала (или активов) организации, а только той его части, которая принадлежит собственникам предприятия.

Рентабельность собственного капитала – один из важнейших показателей эффективности ведения бизнеса. Любой инвестор, прежде чем вложить свои финансы в предприятие, анализирует данный параметр. Он показывает, насколько грамотно использованы активы, принадлежащие собственникам и инвесторам.

Коэффициент рентабельности собственного капитала отражает величину соотношения чистой прибыли к собственным средствам фирмы. Понятно, что такой расчет имеет смысл, когда у организации есть положительные активы, не обремененные заемными ограничениями.

По усредненным статистическим данным рентабельность собственного капитала в США и Великобритании составляет примерно 10-12%. Для инфляционных экономик, таких как российская, показатель должен быть выше. Главным сравнительным критерием при анализе рентабельности собственного капитала выступает процент альтернативной доходности, которую мог бы получить собственник, вложив свои деньги в другой бизнес.

Например, если банковский депозит может принести 10% годовых, а бизнес приносит лишь 5%, то может встать вопрос о целесообразности дальнейшего ведения такого бизнеса.

По данным международного рейтингового агентства S&P коэффициент рентабельности капитала российский предприятий составил 12% в 2010 году, прогноз на 2011 года был – 15%, на 2012 – 17%. Отечественными экономистами считается, что 20% - нормальное значение для рентабельности собственного капитала.Чем выше рентабельность собственного капитала, тем лучше. Однако как видно из формулы Дюпона, высокое значение показателя может получиться из-за слишком высокого финансового рычага, т.е. большой доли заемного капитала и малой доли собственного, что негативно влияет на финансовую устойчивость организации. Это отражает главный закон бизнеса – больше прибыль, больше риск.

Расчет показателя рентабельности собственного капитала имеет смысл только в том случае, если у организации имеется собственный капитал (т.е. положительные чистые активы). В противном случае расчет дает отрицательное значение, малопригодное для анализа.

На рентабельность собственного капитала влияют следующие показатели:

- эффективность операционной активности (чистая прибыль от реализации);

- отдача всех активов организации;

- соотношение собственных и заемных средств.

Как оценить отдачу бизнеса с помощью коэффициента рентабельности

Для этого стоит сравнить его с показателями альтернативной доходности. Сколько получит бизнесмен, если вложит свои деньги в другое дело? К примеру, отнесет он средства на банковский вклад, который принесет 10% годовых. А коэффициент рентабельности существующего предприятия составляет лишь 5%. Понятно, что развивать такую фирму нецелесообразно.

Сравнить показатель с нормативами, исторически сложившимися в регионе. Так, средняя рентабельность компаний в Англии и США составляет 10-12%. В странах со стабильной экономикой желателен коэффициент в пределах 12-15%. Для России – 20%. В каждом конкретном государстве на значения показателя влияют многие факторы (инфляция, развитие промышленности, макроэкономические риски и т.п.).

Высокая рентабельность не всегда означает высокий финансовый результат. Чем выше коэффициент, тем лучше. Но только тогда, когда большую долю инвестиций составляют собственные средства предприятия. Если преобладают заемные, платежеспособность организации находится под угрозой.

Таким образом, огромная долговая нагрузка опасна для финансовой устойчивости фирмы. Рассчитывать рентабельность собственного капитала полезно в том случае, если у предприятия есть этот самый капитал. Преобладание заемных средств в расчете дает отрицательный показатель, практически не пригодный для анализа отдачи бизнеса. Хотя категорично относиться к коэффициенту рентабельности нельзя. Его применение в анализе имеет некоторые ограничения.

Реальный доход собственника или инвестора зависит не от активов, а от операционной эффективности (продаж).

На основе одного показателя отдачи от собственных капиталовложений оценить продуктивность деятельности фирмы сложно. Большинство компаний имеют значительный объем заемных средств. Те же банки существуют только на заемных средствах (привлеченных депозитах). А их чистые активы служат лишь гарантом финансовой устойчивости. Как бы там ни было, но коэффициент рентабельности иллюстрирует доходы компании, зарабатываемые для инвесторов и собственников.

Формула рентабельности собственного капитала

Рентабельность капитала компании показывает размер прибыли, которую получит фирма на единицу стоимости собственных средств. Для потенциального инвестора значение этого показателя определяющее:

- Коэффициент рентабельности дает представление о том, насколько грамотно использовался инвестированный капитал.

- Собственники вкладывают свои средства, формируя уставный капитал предприятия. Взамен они получают право на процент с прибыли.

- Рентабельность собственных средств отражает величину прибыли, которую получит инвестор с каждого авансированного в фирму рубля.

Рассчитать коэффициент рентабельности можно разными способами. Выбор формулы зависит от задач расчета. Расчет формулы рентабельности собственного капитала по балансу представляет собой отношение чистой прибыли за год к собственным средствам предприятия за такой же период. Данные берутся из «Отчета о прибылях и убытках» и «Баланса». Если необходимо найти коэффициент в процентах, то результат умножается на 100.

Формула чистой рентабельности собственного капитала:

РСК = ЧП / СК (ср.) *100,

где РСК – рентабельность собственного капитала,

ЧП – чистая прибыль за расчетный период,

СК (ср.) – средний размер инвестиций за тот же расчетный период.

Пример расчета формулы. Фирма «А» имеет собственные средства в размере 100 миллионов рублей. Чистая прибыль за отчетный год составила 400 миллионов. РСК = 100 млн./400 млн. * 100 = 25%.

Инвестор может сравнивать несколько предприятий, чтобы решить, куда выгоднее вложить деньги.

Пример. У фирмы «А» и «Б» величина собственного капитала одинакова, 100 миллионов рублей. Чистая прибыль предприятия «А» — 400 миллионов, а предприятия «Б» — 650 миллионов. Подставим данные в формулу. Получим, что коэффициент рентабельности фирмы «А» — 25%, «Б» — 15%.

Доходность первой организации получилась выше за счет собственных средств, а не за счет выручки (чистой прибыли). Ведь оба предприятия вступили в бизнес с одинаковым объемом капиталовложений. Но лучше сработала фирма «Б».

Формула финансовой рентабельности собственного капитала

Чтобы получить более точные данные, имеет смысл анализируемый период разделить на два: рассчитать доходы на начало и на конец определенного промежутка времени.

Расчет таков:

РСК = ЧП * 365 (дней в интересующем году) / ((СКнг + СКкг)/2),

где СКнг – собственный капитал на начало года;

СКкг – величина собственных средств на конец отчетного года.

Если показатель необходимо выразить в процентах, то результат, соответственно, умножается на 100.

Какие цифры берутся из бухгалтерских форм

Для подсчета чистой прибыли (из формы №2, «Отчета о прибылях и убытках»; указаны номера строк и их названия):

- 2110 «Выручка»;

- 2320 «Проценты к получению»;

- 2310 «Доходы от участия в других организациях»;

- 2340 «Прочие доходы».

Для подсчета величины собственного капитала (из формы N1, «Бухгалтерского баланса»):

- 1300 «Итого по разделу «Капитал и резервы»» (данные на начало периода плюс данные на конец периода);

- 1530 «Доходы будущих периодов» (данные на начало плюс данные на конец отчетного периода).

Формула расчета нормативного уровня доходности

Как понять, что в бизнес есть смысл вкладывать средства? Рентабельность собственного капитала показывает нормативное значение. Один из способов – сравнить рентабельность с другими вариантами авансирования денег (вложение в акции иных фирм, покупка облигаций и т.д.). Нормативным уровнем доходности считаются проценты по вкладам в банках. Это некий минимум, некая граница определения отдачи бизнеса.

Формула расчета минимального коэффициента рентабельности:

РСК (н) = Стд * (1 – Стнп),

где РСК (н) – нормативный уровень рентабельности собственного капитала (относительная величина);

Стд – ставка по вкладам (средний показатель за отчетный год);

Стнп – ставка по налогу на прибыль (за отчетный период).

Если в результате расчетов показатель отдачи вложенных собственных финансовых средств оказался меньше РСК (н) либо получил отрицательное значение, то инвесторам невыгодно вкладывать в эту фирму. Окончательное решение принимается после анализа доходности за несколько последних лет.

Формула Дюпона для расчета рентабельности собственного капитала

Для расчета коэффициента рентабельности собственного капитала зачастую используется формула Дюпона. Она разбивает коэффициент на три части, анализ которых позволяет лучше понять, что в большей степени влияет на итоговый коэффициент. Другими словами, это трехфакторный анализ коэффициента ROE. Формула Дюпона имеет следующий вид:

Коэффициент рентабельности собственного капитала (формула Дюпона) = (Чистая прибыль/Выручка) * (Выручка/Активы)* (Активы/Собственный капитал)

Формула Дюпона впервые была использована в финансовом анализе в 20-е годы прошлого века. Она была разработана американской химической корпорацией DuPont. Рентабельность собственного капитала (ROE) по формуле Дюпона делится на 3 составляющие:

- операционную эффективность (рентабельность продаж),

- эффективность использования активов (оборачиваемость активов),

- кредитное плечо (финансовый леверидж).

ROE (по формуле Дюпона) = Рентабельность продаж*Оборачиваемость активов*Кредитное плечо

По сути, если все сократить, то получится описанная выше формула, но такое трехфакторное выделение составляющих позволяет лучше определить взаимосвязи между ними.

Коэффициент рентабельности собственного капитала

Коэффициент рентабельности собственного капитала — это один из важнейших коэффициентов, используемый инвесторами и собственниками бизнеса, который показывает, как эффективно были использованы вложенные (инвестированные) в предприятие деньги.

Отличие рентабельности собственного капитала (ROE) от рентабельности активов (ROA) заключается в том, что ROE показывает эффективность не всех активов (как ROA), а только тех, которые принадлежат собственникам предприятия.

Данный показатель используется инвесторами и собственниками предприятия для оценки собственных инвестиций в него. Чем выше значение коэффициента, тем инвестиции более доходные. Если же рентабельность собственного капитала меньше нуля, то есть повод задуматься над целесообразностью и эффективностью инвестиций в предприятие в будущем

Как правило, значение коэффициента сравнивается с альтернативными вложениями средств в акции других предприятий, облигаций и, в крайнем случае, в банк. Важно отметить, что слишком большое значение показателя может негативно влиять на финансовую устойчивость предприятия. Не забывайте главный закон инвестиций и бизнеса: больше доходность – больше риск.